Перевод трэда stackhodler подготовлен Тони⚡️

Мы переживаем самый значительный экономический шок в нашей жизни. И один из самых переломных моментов в истории человечества. Суть игры заключаются в том, чтобы оставаться платежеспособным и хранить свои биткоины в холодном хранилище.

Этот мегатред о том, что важно знать, чтобы сохранять спокойствие в хаосе:

Все летит в тартарары #

Годы нулевых процентных ставок побуждали всех накапливать дешевые долги. Корпорации, страны, частные лица… это делали все. Большая часть долга не была использована продуктивно. Это означает, что большая часть долга никогда не будет погашена. И теперь, когда процентные ставки растут, выживание нынешней экономической системы требует больше долгов.

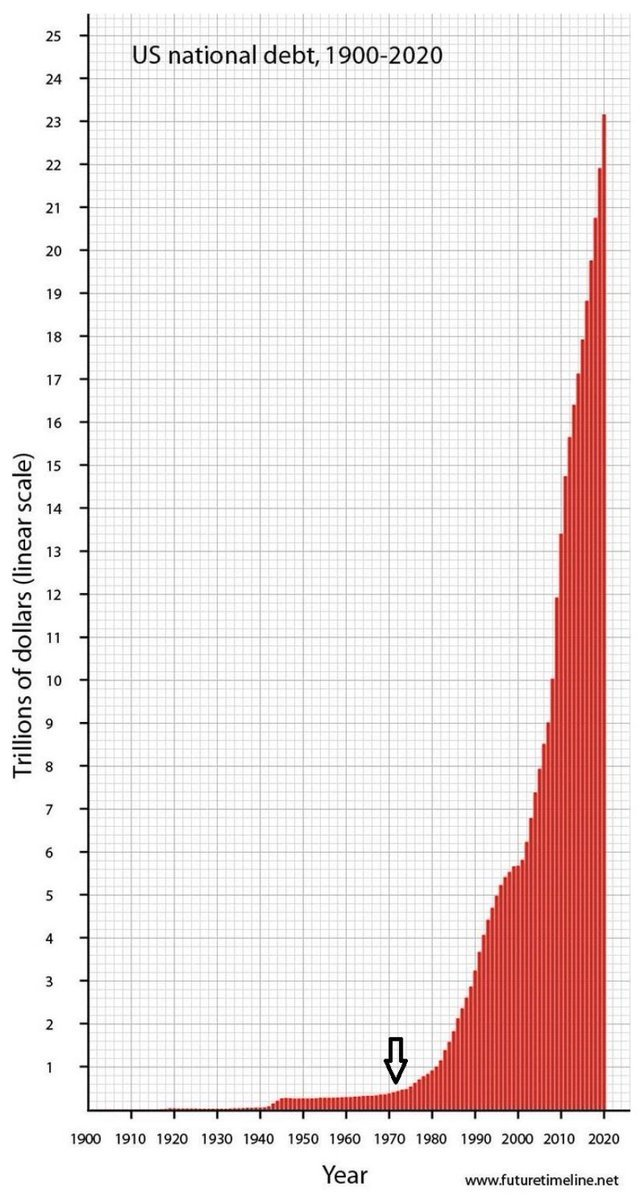

Просто взгляните на этот график, и вы увидите, что объем долга движется только в одном направлении.

Если мы не будем наращивать долг, все рухнет. И именно это сейчас и происходит: Системный коллапс. Объем нового долга, необходимого для поддержания экономики, находится на абсурдно невероятном уровне.

Тем временем ФРС продолжает отрицать реальность, повышая ставки…

Но единственный способ остановить этот импульс – это врезаться в кирпичную стену экономической боли. Именно это мы и наблюдаем.

Мы наблюдаем хаос на всех рынках:

- Акции падают

- Доходность облигаций растет

- Валюты резко падают по отношению к доллару США.

- Биткоин распродается

- Щиткоины испепеляются

Осталось совсем мало мест, где можно спрятать свои сбережения. При этом наличные деньги сжираются инфляцией, превышающей 8%.

Вот несколько графиков, которые иллюстрируют, насколько безумными становятся события:

1. Немецкая 10-летняя доходность только что пробила линию тренда длиной в 4 десятилетия.

Немецкая экономика разрушается из-за инфляции, но ЕС не может поднять ставки, не обанкротив Италию и Грецию. ЕС оказался в ловушке.

2. Японская иена, 3-я по величине валюта в мире, уничтожается центральным банком страны.

Банк Японии скупает НЕОГРАНИЧЕННОЕ количество японских государственных облигаций, чтобы не дать доходности подняться выше .25%.

Почему? Если мы увидим рост выше .25%, японская банковская система лопнет.

Наблюдение за тем, как Банк Японии уничтожает иену, позволяет заглянуть в будущее других основных фиатных валют, включая доллар США. Когда долг становится слишком большим, контроль кривой доходности и разрушение валюты становятся единственным выходом из ситуации.

3. Слабость доллара к рублю

Россия перестала принимать дешевый фиат за дефицитные товары. Это сильно ограничивает возможности Центральных банков допускать новые ошибки через бесконтрольное печатание денег.

Россия бросает вызов фиатному блефу, и последствия обретают масштаб.

Обратите внимание на этот тред, если вы хотите понять, почему требование России рублей в обмен на ресурсы несет собой экзистенциальную угрозу для нынешней фиатной системы.

4. Корпоративные облигации находятся в свободном падении

Инвесторы понимают, что многие компании не смогут погасить свои долги при более высоких процентных ставках. Компании, которые не смогут позволить себе рефинансирование, будут вынуждены увольнять сотрудников и ликвидировать активы, а это – плохие новостью для всех.

5. Давайте взглянем на то, как себя ведут ценные бумаги, обеспеченные ипотекой

Забавный факт: ФРС утверждает, что собирается продать часть ипотечных ценных бумаг, купленных во время QE. Удачи.

Теперь вы понимаете, о чем идет речь: Вся система рушится, портфели ценных бумаг трещат по швам.

И все же… Что может сделать ФРС? В условиях, когда инфляция полностью уничтожает сбережения, могут ли они действительно изменить курс и снова запустить денежные принтеры? Инфляция в реальном мире (с давлением со стороны России) означает, что мы сейчас стоим перед невероятно сложным политическим выбором: Массовый дефолт, ведущий к системному коллапсу, или дальнейшее движение к гиперинфляции.

И это, наконец, подводит меня к Биткоину и к тому, почему я спокойно накапливаю сатошики в условиях хаоса. Давайте будем откровенны: цена биткоина стремительно падает. Она тестирует $20,000 на фоне развала Celcius и стремления щиткоинов к нулю.

Но ценностное предложение биткоина остается неизменным. Все, что происходит сейчас, – это та самая причина, по которой мы изначально накапливали биткоины.

Фиатная система разваливается. И нам нужна такая форма денег, которую можно безопасно хранить вне системы без риска, связанного с контрагентами.

Риск сейчас повсюду. И вам, как инвестору, нужно решить, какие риски вы готовы принять.

Давайте рассмотрим варианты:

1. USD. Низкая волатильность, но гарантированные потери из-за инфляции. Риск неплатежеспособности вашего банка. Большие потери, если снова включат денежный принтер.

2. 60/40 Акции + облигации. Это один из худших годов в истории для такого распределения. Предприятиям грозит рецессия, а правительствам необходимо монетизировать долг. Этот подход может быть менее волатильным, чем BTC, но в долгосрочной перспективе он выглядит далеко не так хорошо.

3. Золото. На самом деле мне нравится золото. Отсутствие волатильности и способность к самостоятельному хранению делают его привлекательным, когда все вокруг тает. Но мы уже видели, что золото едва поспевает за печатанием денег. И если только ФРС не решит дать всему рухнуть, нас ожидает еще немало свеженапечатанных долларов.

4. Отдельные акции / энергоносители / сырьевые товары. Сегодня это популярная сделка. Покупать то, что в любом случае будет потребляться. В этом есть смысл, но для успешной торговли нужно быть опытным трейдером. Лично я не хочу пытаться подгадывать время, когда лучше покупать, а когда этого делать не стоит.

5. Биткоин. Да, в краткосрочной перспективе он терпит крах. Но если у вас сильный баланс и длинный временной горизонт, он не должен вас пугать. Это актив, который находится вне денежной системы, как золото, но реагирует на денежный принтер гораздо более благоприятно. Если у вас есть биткоин в холодном хранилище, вы не испытываете никакого стресса по поводу того, что он пропадет или ваш баланс окажется в заложниках у неплатежеспособной организации. И если вы убеждены, что ФРС попытается спасти систему, то это может произойти только через дальнейшее разрушение доллара США.

Поэтому важно спросить себя, что вы цените больше:

Пытаетесь ли вы быть хорошо позиционированными в долгосрочной перспективе или вы предпочитаете избежать волатильности в течение следующих 6-12 месяцев за счет того, что в долгосрочной перспективе вас ждет крах?

Мне нравится мыслить долгосрочно. Поэтому накопление биткоина для меня имеет смысл. Если вы тоже держите биткоин, вашими двумя самыми важными целями должны быть:

1. Сохранять платежеспособность. Держите достаточно денег, чтобы покрыть расходы, даже если вы потеряете работу на некоторое время. Потеря работы – нередкое явление в такие моменты, и никто бы не хотел продавать биткоин по столь низким ценам.

2. Храните свои саты в холодном хранилище.

Следите за общей картиной. Поймите, что все рушится, и, естественно, цена биткоина отражает волатильность рынка.

Все это – реальность. Фиатный эндшпиль. Если вы накапливали сатошики и продолжаете это делать, вы находитесь в хорошем положении.

Оставайтесь платежеспособными и сохраняйте спокойствие.